質問 マイナス金利で預貯金の利息はほとんどゼロ、これから円高が進むと外債投資も先行きが暗いように思えます。といっても株式投資はよく分からないので老後資金をどう増やして行ったらよいのか困っています。最近、海外のヘッジファンドにものすごく良いものがあって、個人投資家も簡単に購入できるようになったと聞きましたが、実のところはどうなんでしょうか?

(53才、自営業)

端的に言えば、「あなただけに特別に」といったキャッチフレーズで日本国内の個人投資家に紹介されるような案件は、玉石混交どころかほとんど全部が石である可能性が高い。

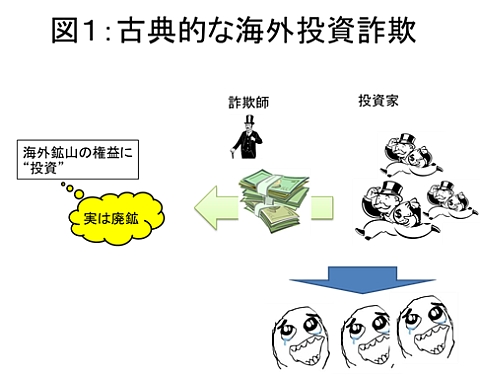

海外投資案件で日本人が騙されるのは今に限ったことではない。アベノミクスのモデルともいえる高橋財政で知られる高橋是清公も、ペルー銀山への投資でまんまと廃鉱の権益をつかまされてしまった。図1はこういった古典的な海外投資詐欺のイメージ図だ。カモ投資家が、いかにも怪しげな詐欺師にまんまと騙されて痛い目を見る。

ありがちな現代版海外ファンド投資詐欺

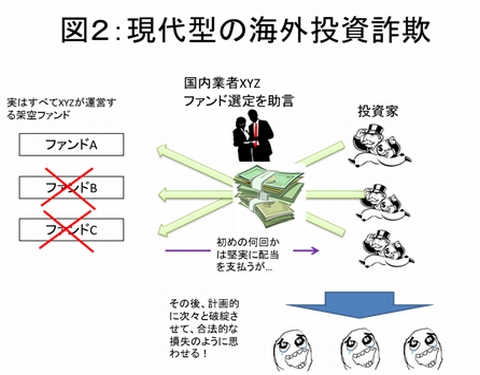

現在版の海外投資詐欺はもうちょっと手が込んでいて、ファンドの形式を使って図2のようなイメージとなっていることが多いようだ。これは特定の事案に基づいているわけではないが、表面上は日本の法律に従いつつ、投資家が騙されやすい要素を組み込めば一般的にこんな感じになるだろう。

まず、日本国内で投資家の勧誘を行い、窓口となるのは表面上はきちんとした業者XYZとなる。そこで網にかかった投資家が相談すると、ニーズに応じた投資対象を“アドバイス”して、「あなたにはファンドAとファンドBが向いています」とか、「ファンドA、ファンドBとファンドCに1/3づつ投資してはいかがでしょう」などと言う。それを信じて国内投資家は“海外ファンド”への投資を行うわけだが、相手が詐欺師だからそもそも全てのファンドが架空か、XYZが“運用”してほんの一部だけを株式投資などに回している。ここまでは、自転車操業で入ったお金から、さも儲かっているかのような分配金を出す「ポンジ・スキーム」という仕組みだ。かつては「年率20%!」といったありえない高配当を謡った詐欺が多かったが、最近の“流行”は、8%や10%程度のあり得ないことではないが高水準の配当を数回確実に支払うことで安心させる。

仕上げが“計画破綻”で、一部のファンドを「運用に失敗した」といって破綻させ、投資家には純然たる投資損失と説明するのである。投資家側も3つ投資して2つ破綻しても1つでも残っているなら、残金惜しさに「口外絶対無用」の条件を受け入れて投資元本の2-3割だけを返してもらって泣き寝入りとなってしまう。

危ない投資案件チェックリスト

詐欺師は本気で騙すことを考えているだけあって実に巧妙だ。欲に目がくらんだ投資家を騙すために、手を変え品を変え、複雑な仕組みを構築してくる。しかし、本質的なところはあまりバリエーションがない。これを踏まえて、危ない投資案件を避けるには以下のような点をチェックするとよいだろう。

□経営者の経歴、学歴で安心させようとしている

アメリカ証券市場最大の投資詐欺ともいわれる「マードフ事件」では、アメリカの証券業界の大物であったバーナード・マードフが、30年にも亘り投資詐欺をはたらいていた(被害額は3兆円~5兆円)。一部の専門家からは手法に疑問が呈されていたものの、業界の権威への信頼は厚く、多くの著名人、慈善団体や学校、投資ファンドなどが被害にあった。日本の「オレンジ共済組合事件」では、首謀者が現職の参議院議員だった。AIJ投資顧問では、首謀者は元野村證券の支店長であったことに加えて、社会保険庁OBの天下りのコネを伝って接触し、結果として2000億円の年金を消失させた。

□大手メディアに大量の広告出稿を行い、著名人を多用している

平成電電は新種の電話サービス、MTCIはインターネット接続サービスで実際に顧客を抱えていた。それによって大手新聞に堂々と広告を出稿して投資家を安心させた(裁判では、新聞社には広告受託による投資家への損害賠償責任はないとの判決が出ている)。また、積極的に政治家、企業人、芸能人も宣伝に利用した。著名人の利用は、オレンジ共済や金地金の「現物まがい商法」の豊田商事でも同様であった。それだけの広告を出し、著名人を招くだけの資金はどこから捻出されるのか想像してみる必要がある。和牛預託商法最大手で2011年まで残っていた安愚楽牧場は、「和牛に投資して、牛肉をもらいつつ元本保証の高リターン」とマネー雑誌に毎月のように広告を掲載し、記事風の広告なども多用して新規資金を呼び込んでいた。

□同じ手口、同じ関係者、同じ首謀者

MMMはロシア発祥の史上最大のネズミ講とされ、1990年代の被害者は500万人とも4000万人ともされている。首謀者のセルゲイ・マヴロージは驚くことに2011年頃から同じ「MMM」という名の投資スキームの運営を開始し、全世界で展開している。手口は当時も今もほぼ同じで月20%(複利だと1年で8.9倍!)のリターンを標榜している。豊田商事は「ベルギーダイヤモンド」などで類似商法を行っているし、和牛預託商法では一部が社名を変えて事業を行い、結局破綻させている。

□投資ファンド名、投資対象や投資手法の開示がない

ヘッジファンドは通常投資対象の詳細については開示を行わないが、ロング・ショート、グローバル・マクロ、イベント・ドリブンといった手法については説明を行うのが一般的だ。また、少なくとも公開されている資料において投資対象ファンド名の開示がない場合は、眉唾ものといえる。

□あり得ない超安定リターン

近年の投資詐欺では、あり得ない高リターンではなく、AIJ投資顧問やMRIインターナショナル事件のように、通常得られると思われる前提よりちょっとだけ高い運用利回りだったり、それが極めて安定していたりするように見せ方を変えてきている。しかし、実現不可能な高リターンだけでなく、あり得ない安定リターンもほぼ例外なく詐欺である。

□非伝統的資産への投資割合を極端に増やすことを勧めてくる

投資にちょっと詳しい層をターゲットにする場合もある。「日本株との相関が低い」といってワイン投資や金鉱山への投資を薦めたり、「ラブホテルは投資資金が集まりにくい業界だからリターンが高い」と聞いたりすると、ビギナーよりも投資経験が長い方が自尊心をくすぐられて引っかかりやすいようだ。本来であれば、こういった株式や債券以外への投資はよほどの大金持ちでなければ手がけるべきではない。また、仮に投資するにしてもそれが本業でないならせいぜい総資産の数%以内が順当であろう。それより多くの“投資”を迫るならかなり怪しい。

□行政処分後に社名を変えている

同じことをやっているのに、なんらかの行政処分を受けた後に国内の窓口会社の社名を変更している場合はかなりの危険信号だ。特に社長や株主構成に変更が無いのに、従来の社名と全く関係がない新社名になっている場合や、海外関連会社の名前が同じであったり、HPのアドレスが旧社名のままだったりする場合には、看板だけ架け替えて中味が同じと疑ってみるべきだろう。

eワラント証券 チーフ・オペレーティング・オフィサー 土居雅紹(どい まさつぐ)

eワラント証券株式会社

チーフ・オペレーティング・オフィサー

CFA協会認定証券アナリスト(CFA)

(社)証券アナリスト協会検定会員(CMA)

ラジオNIKKEI「ザ・マネー」月曜日のレギュラーコメンテーター。月刊FX攻略、Moneyzine、日刊SPA、ロイターなどに寄稿。著書に『勝ち抜け! サバイバル投資術』(実業之日本社)『eワラント・ポケット株オフィシャルガイド』(翔泳社、共著)など。

- |寄稿TOP|

- |HOME|

![code-G[コードG]](/files/images/common/logo.jpg)